2. Börsenindex nachbilden

Alles über ETFs und Fonds

Das ETF-Konzept: Einfach einen kompletten Börsenindex nachbilden

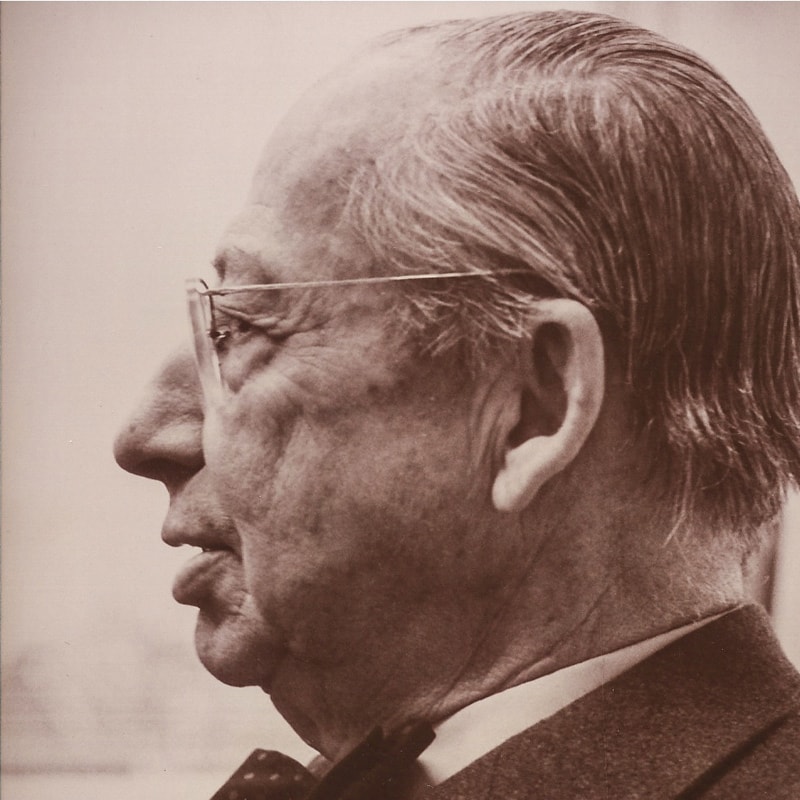

Ziemlich genau 200 Jahre nach Adriaan van Kettwichs „Erfindung“ der Investmentfonds hat Mitte der 1970er Jahre der Amerikaner John Bogle das Fonds-Konzept auf revolutionäre Weise erweitert: Er legte den ersten Indexfonds für Privatanleger auf. Bogle gab ihm den Namen Vanguard 500 Index Fund. Er bildet den US-Aktienindex S&P 500 eins zu eins nach. Vanguard heißt übersetzt Vorhut, und der Vanguard 500 sollte tatsächlich die Vorhut für eine Idee sein, die sich in den letzten Jahrzehnten immer stärker durchgesetzt hat und vor allem in den USA inzwischen eine dominierende Rolle in der Geldanlage spielt. Deutschland hinkt hier wie üblich hinterher, aber Indexfonds finden allmählich auch hierzulande zunehmend Anhänger.

Bogle verwirklichte mit dem ersten Indexfonds eine Idee von Paul A. Samuelson, dem damals berühmtesten Wirtschaftswissenschaftler der Welt und ersten US-Nobelpreisträger für Wirtschaft. Professor Samuelson hatte in einem Essay vorgeschlagen, eine Fondsgesellschaft solle ein Produkt auflegen, das den S&P 500 ganz einfach passiv komplett nachbilde. Das wäre so kostengünstig, dass der Ertrag nach Kosten besser ausfallen werde als bei der großen Mehrzahl aller aktiv gemanagten Fonds. Denn das was Fondsmanager machen – aktiv nach Aktien und Anleihen zu suchen, die sich besser als der Gesamtmarkt entwickeln und auch noch den richtigen Zeitpunkt für Kauf und Verkauf zu bestimmen – das Timing, sei meistens vergebliche Liebesmüh. Samuelsons sarkastischer Rat an die hochbezahlten Investmentmanager: „Werden Sie Klempner oder lehren Sie Griechisch oder arbeiten Sie in einem Unternehmen, das etwas nützliches herstellt“.

Langfristig, das zeigen zahllose Analysen, die seither erstellt worden sind, schlagen in der Tat nur ganz wenige Fonds nach Kosten den Gesamtmarkt und damit Indexfonds, die einen Gesamtmarkt, ausgedrückt in einem Index, einfach passiv nachbilden. Dazu später mehr. Bogles Konzept stieß anfangs auf sehr viel Skepsis. Schließlich wollten sich die Wall-Street-Banker nicht die Butter vom Brot nehmen lassen. Sie wollten sich das lukrative und expansive Geschäft mit aktiven Investmentfonds nicht ohne Gegenwehr kaputt machen lassen und machten Indexfonds als Narretei (Bogles Folly) lächerlich. Aber weil es sich im Lauf der Jahre immer deutlicher zeigte, dass die Vanguard-Fonds in längerfristigen Vergleichen tatsächlich – wie von Samuelson vorhergesagt – besser abschnitten als die meisten aktiven Fonds, drehte sich die öffentliche Meinung nach und nach – und das Interesse der Anleger stieg.

Andere Finanzinstitute wollten nun ebenfalls von der wachsenden Nachfrage nach passiven Fonds profitieren. Der große Wurf gelang dabei 1993 der Bostoner Bank State Street Corporation. Sie ging noch einen großen Schritt weiter als Bogle und konstruierte Indexfonds zu ETFs – Exchange Traded Funds, übersetzt börsengehandelte Fonds. In Deutschland kennen wir heutzutage fast nur diese Art der Indexfonds. ETFs zeichnen sich dadurch aus, dass es für sie – anders als bei aktiven Fonds und damit auch bei Bogles Indexfonds immer noch üblich – täglich nicht nur einen Kurs gibt, zu dem Anleger ihre Anteile kaufen und verkaufen können. Vielmehr werden ETFs wie Aktien laufend an der Börse gehandelt – nur dass nicht Angebot und Nachfrage den Preis bestimmen, sondern der Wert aller im ETF enthaltenen Anlagen zum Zeitpunkt von Kauf und Verkauf. Sie sind damit sehr liquide und flexibel.

Wie aber geschieht die Nachbildung? Dafür gibt es drei Möglichkeiten:

– Bei der physischen Replikation (so der Fachbegriff) werden alle in einem Index enthaltenen Aktien oder Anleihen entsprechend ihrem Indexgewicht gekauft, also bei einem DAX-ETF alle 30 Aktien.

– Da es jedoch vor allem bei Indizes mit einer Vielzahl an Aktien – wie zum Beispiel dem MSCI Welt, der über 1650 Dividendenpapiere aus 23 Industrieländern enthält – oft unübersichtlich und teuer ist, alle im Depot zu halten, kommt hier das Sampling in Frage. Der ETF enthält dann beispielsweise „nur“ alle Papiere mit mehr als 0,03% Anteil am Index, wer darunter fällt, wird nicht gekauft. Das ändert aber am Gesamtergebnis nichts.

– Die dritte Möglichkeit nennt sich synthetische Replikation. Hier investiert der ETF nicht in die Einzelwerte des Index sondern in andere, üblicherweise liquidere Aktien. Trotzdem erhält der Anleger aber die Indexentwicklung. Dies wird über Tauschgeschäfte (Swaps) bewerkstelligt. Die synthetische Replikation verliert allerdings zunehmend an Bedeutung, weil sie mit Derivaten arbeitet und damit gewisse Risiken birgt. Ich bevorzuge ganz klar die Methoden physische Replikation und Sampling. Das sind ETFs ohne Umwege. Oder anders ausgedrückt: Es ist genau das drin, was außen drauf steht.

Was macht aber ETFs gerade für Privatanleger so attraktiv, in meinen Augen zur attraktivsten Anlageform überhaupt?

ETFs sind einfach zu verstehen und Anleger benötigen keine großen Fachkenntnisse, um damit erfolgreich zu investieren. Außerdem ist die Transparenz groß, weil der Inhalt von ETFs für alle sichtbar und leicht zu verfolgen ist. Sie entsprechen den Index-Mitgliedern. Bei aktiven Fonds weiß man dagegen meistens erst hinterher, in welchen Wertpapieren der Fonds zu einem bestimmten Zeitpunkt investiert war.

Die gängigen Aktienindizes, ob DAX oder EuroStoxx 50, ob S&P 500 oder Nikkei 225, kennt jeder und jeder kann ihre aktuelle Entwicklung und damit diejenige der entsprechenden ETFs leicht in den Medien verfolgen. Aber es gibt noch viele andere Indizes – Länder- und Branchenindizes oder Indizes, die bestimmte Anlagestile wie Value, Growth, Small Caps oder Nachhaltigkeit nachbilden. Im September 2019 wurden in Deutschland rund 1400 ETFs gehandelt, davon knapp 1000 Aktien-ETFs. Diese Riesenauswahl schafft allerdings auch Probleme, weil Anleger in diesem Dickicht oft nicht einschätzen können, welche Produkte für ihre Belange geeignet sind und welche nicht. Hinweise darauf, wie Sie eine kluge Auswahl treffen können finden Sie im Teil 6 dieses Kapitels.

MEIN FAZIT

Es klingt so einfach, wurde aber erst 1974 „erfunden“: Indexfonds wie ETFs bilden passiv einen kompletten Börsenindex nach. Sie verzichten auf aktive Wertpapierauswahl und Timing. Das spart Kosten und sorgt langfristig für bessere Ergebnisse als bei den allermeisten aktiven Fonds.

Foto: 5m assets/freepik.com